Bereken de overdrachtsbelasting: Kosten tabel federale staten tot 5 miljoen euro

Onroerendgoed overdrachtsbelasting & tabel voor federale staten – Telkens wanneer een eigendom of een deel van een eigendom in Duitsland wordt aangekocht, is er onroerendgoed overdrachtsbelasting verschuldigd. Maar, hoeveel bedrijfsbelasting is verschuldigd bij de aankoop van onroerend goed? Het is een van de normale

Uitleg overdrachtsbelasting: aankoop van grond of grondaandeel

Zoals beschreven in de inleiding: Telkens wanneer een stuk grond of een aandeel in een stuk grond wordt gekocht, moet in Duitsland overdrachtsbelasting worden betaald. De belasting wordt geheven op basis van de wet op de overdrachtsbelasting (GrEStG). Het bedrag van de grondoverdrachtsbelasting wordt door de deelstaten vastgesteld. Het is dus een staatsbelasting. De respectieve federale staat kan dus zelf beslissen of hij de geheven belasting aan zijn gemeenten doorberekent.

Wie betaalt de overdrachtsbelasting?

Nadat u uw eigendom hebt gekocht, moet de koop nog notarieel worden vastgelegd. In de

In de regel draagt men de betaling van de belasting op de overdracht van onroerend goed op aan de koper.

Na de notariële akte zendt de notaris het ondertekende koopcontract naar het bevoegde belastingkantoor, dat vervolgens een aanschrijving zendt aan de partij die belast zal worden met de belasting op de overdracht van onroerend goed. De belasting is verschuldigd één maand na kennisgeving van de belastingaanslag. Het belastingkantoor kan echter indien nodig een langere betalingstermijn vaststellen (zie Wet overdrachtsbelasting onroerende zaken (GrEStG) §15 Vervaldatum van de belasting).

Wet overdrachtsbelasting onroerend goed (GrEStG): § 13 Belastingplichtige

Hier volgt een korte blik op de wetstekst volgens §13 Nr. 2 GrEStG.

De belastingschuldigen zijn:

- In de regel: de bij een overnametransactie betrokken personen als partijen bij het contract;

- In geval van verkrijging van rechtswege: de vorige eigenaar en de verkrijger;

- In het geval van verwerving door onteigening: de verwerver;

- In het geval van het hoogste bod in een executoriale procedure: de hoogste bieder;

- In geval van fusie van ten minste 95 procent van de aandelen van een vennootschap in handen van

- Van de overnemende partij:

de overnemende partij; - Verschillende bedrijven of personen:

deze belanghebbenden;

- Van de overnemende partij:

- In geval van wijziging van de vennoten van een maatschap: de maatschap;

- In het geval van een economisch belang van ten minste 95 procent in een vennootschap: de juridische entiteit die het economische belang houdt.

Bron: Bondsministerie van Justitie (per 09/2020).

Kostentabel: Belasting volgens aankoopprijs

Status: 09/2020

Baden-Wuerttemberg – 5,0%

Beieren – 3,50%

Meer over: Onroerend goed in München. U wilt niet kopen, maar verkopen? Lees hier alles wat je moet weten over

Berlijn – 6,0%

Meer over: Onroerend goed in Berlijn. Bovendien: niet alleen de koper moet belastingen betalen voor de aankoop van onroerend goed. Er zijn ook belastingen voor de verkoper. Ontdek hier alles wat u moet weten, van de prijzen per vierkante meter in Berlijn tot de populairste

Brandenburg – 6,50%

Bremen – 5.0%

Hamburg – 4,50%

Hessen – 6,0%

Mecklenburg-Vorpommern – 6,0%

Nedersaksen – 5,0%

Noordrijn-Westfalen – 6,50%

Rijnland-Palts – 5,0%

Saarland – 6,50%

Saksen – 3,50%

Saksen-Anhalt – 5,0%

Sleeswijk-Holstein – 6,50%

Thüringen – 6,50%

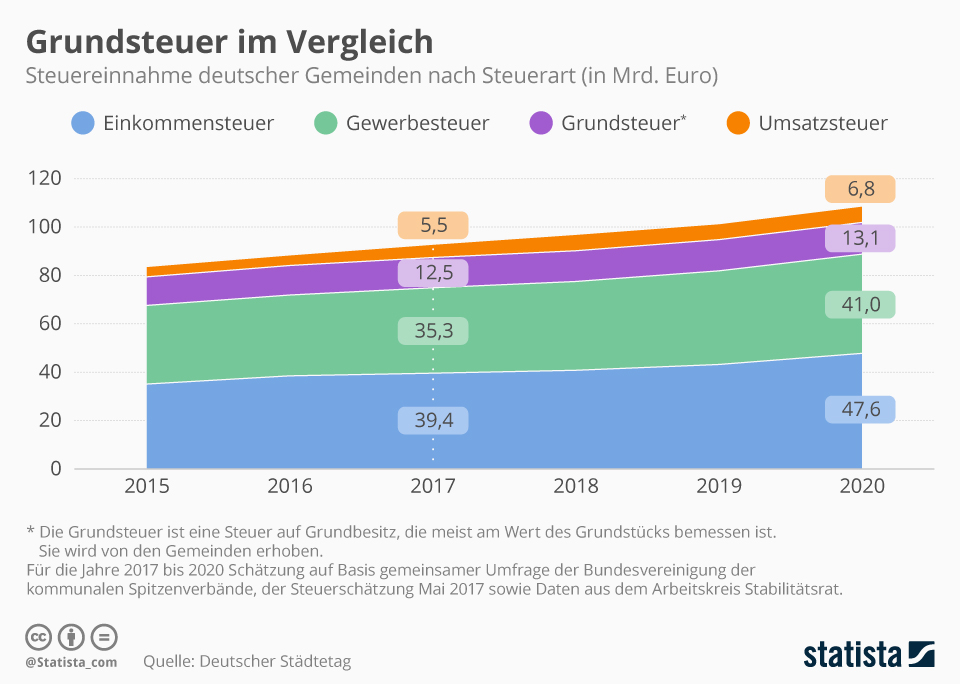

Onroerende voorheffing wordt geheven op grond, maar ook op erfelijke opstalrechten op grond, de zogenoemde grondbelasting. De heffingsgrondslag voor de grondbelasting is gewoonlijk de waarde van de grond. Het belastingtarief wordt gewoonlijk op gemeentelijk niveau vastgesteld.

Deze infografiek toont de belastinginkomsten van de Duitse gemeenten per soort belasting (in miljarden euro’s).

Aankoopprijs: belastingbedrag bij de aankoop van onroerend goed

Voorbeeld tabel: Een eigendom kopen voor 1.000.000 euro

De basis is een aankoopprijs van 1 miljoen euro.

| Baden-Württemberg | 5,00% | 50.000,00 € |

| Beieren | 3,50% | 35.000,00 € |

| Berlijn | 6,00% | 60.000,00 € |

| Brandenburg | 6,50% | 65.000,00 € |

| Bremen | 5,00% | 50.000,00 € |

| Hamburg | 4,50% | 45.000,00 € |

| Hesse | 6,00% | 60.000,00 € |

| Mecklenburg-Vorpommern | 6,00% | 60.000,00 € |

| Nedersaksen | 5,00% | 50.000,00 € |

| Noordrijn-Westfalen | 6,50% | 65.000,00 € |

| Rijnland-Palts | 5,00% | 50.000,00 € |

| Saarland | 6,50% | 65.000,00 € |

| Saksen | 3,50% | 35.000,00 € |

| Saksen-Anhalt | 5,00% | 50.000,00 € |

| Sleeswijk-Holstein | 6,50% | 65.000,00 € |

| Thüringen | 6,50% | 65.000,00 € |

Voorbeeld tabel: Een eigendom kopen voor 1.200.000 euro

De basis is een aankoopprijs van 1,2 miljoen euro.

| Baden-Württemberg | 5,00% | 60.000,00 € |

| Beieren | 3,50% | 42.000,00 € |

| Berlijn | 6,00% | 72.000,00 € |

| Brandenburg | 6,50% | 78.000,00 € |

| Bremen | 5,00% | 60.000,00 € |

| Hamburg | 4,50% | 54.000,00 € |

| Hesse | 6,00% | 72.000,00 € |

| Mecklenburg-Vorpommern | 6,00% | 72.000,00 € |

| Nedersaksen | 5,00% | 60.000,00 € |

| Noordrijn-Westfalen | 6,50% | 78.000,00 € |

| Rijnland-Palts | 5,00% | 60.000,00 € |

| Saarland | 6,50% | 78.000,00 € |

| Saksen | 3,50% | 42.000,00 € |

| Saksen-Anhalt | 5,00% | 60.000,00 € |

| Sleeswijk-Holstein | 6,50% | 78.000,00 € |

| Thüringen | 6,50% | 78.000,00 € |

Voorbeeld tabel: Een eigendom kopen voor 1.500.000 euro

De basis is een aankoopprijs van 1,5 miljoen euro.

| Baden-Württemberg | 5,00% | 75.000,00 € |

| Beieren | 3,50% | 52.500,00 € |

| Berlijn | 6,00% | 90.000,00 € |

| Brandenburg | 6,50% | 97.500,00 € |

| Bremen | 5,00% | 75.000,00 € |

| Hamburg | 4,50% | 67.500,00 € |

| Hesse | 6,00% | 90.000,00 € |

| Mecklenburg-Vorpommern | 6,00% | 90.000,00 € |

| Nedersaksen | 5,00% | 75.000,00 € |

| Noordrijn-Westfalen | 6,50% | 97.500,00 € |

| Rijnland-Palts | 5,00% | 75.000,00 € |

| Saarland | 6,50% | 97.500,00 € |

| Saksen | 3,50% | 52.500,00 € |

| Saksen-Anhalt | 5,00% | 75.000,00 € |

| Sleeswijk-Holstein | 6,50% | 97.500,00 € |

| Thüringen | 6,50% | 97.500,00 € |

Voorbeeld tabel: Een eigendom kopen voor 2.000.000 euro

De basis is een aankoopprijs van 2 miljoen euro.

| Baden-Württemberg | 5,00% | 100.000,00 € |

| Beieren | 3,50% | 70.000,00 € |

| Berlijn | 6,00% | 120.000,00 € |

| Brandenburg | 6,50% | 130.000,00 € |

| Bremen | 5,00% | 100.000,00 € |

| Hamburg | 4,50% | 90.000,00 € |

| Hesse | 6,00% | 120.000,00 € |

| Mecklenburg-Vorpommern | 6,00% | 120.000,00 € |

| Nedersaksen | 5,00% | 100.000,00 € |

| Noordrijn-Westfalen | 6,50% | 130.000,00 € |

| Rijnland-Palts | 5,00% | 100.000,00 € |

| Saarland | 6,50% | 130.000,00 € |

| Saksen | 3,50% | 70.000,00 € |

| Saksen-Anhalt | 5,00% | 100.000,00 € |

| Sleeswijk-Holstein | 6,50% | 130.000,00 € |

| Thüringen | 6,50% | 130.000,00 € |

Voorbeeld tabel: Een eigendom kopen voor 2.500.000 euro

De basis is een aankoopprijs van 2,5 miljoen euro.

| Baden-Württemberg | 5,00% | 125.000,00 € |

| Beieren | 3,50% | 87.500,00 € |

| Berlijn | 6,00% | 150.000,00 € |

| Brandenburg | 6,50% | 162.500,00 € |

| Bremen | 5,00% | 125.000,00 € |

| Hamburg | 4,50% | 112.500,00 € |

| Hesse | 6,00% | 150.000,00 € |

| Mecklenburg-Vorpommern | 6,00% | 150.000,00 € |

| Nedersaksen | 5,00% | 125.000,00 € |

| Noordrijn-Westfalen | 6,50% | 162.500,00 € |

| Rijnland-Palts | 5,00% | 125.000,00 € |

| Saarland | 6,50% | 162.500,00 € |

| Saksen | 3,50% | 87.500,00 € |

| Saksen-Anhalt | 5,00% | 125.000,00 € |

| Sleeswijk-Holstein | 6,50% | 162.500,00 € |

| Thüringen | 6,50% | 162.500,00 € |

Voorbeeld tabel: Een eigendom kopen voor 5.000.000 euro

De basis is een aankoopprijs van 5 miljoen euro.

| Baden-Württemberg | 5,00% | 250.000,00 € |

| Beieren | 3,50% | 175.000,00 € |

| Berlijn | 6,00% | 300.000,00 € |

| Brandenburg | 6,50% | 325.000,00 € |

| Bremen | 5,00% | 250.000,00 € |

| Hamburg | 4,50% | 225.000,00 € |

| Hesse | 6,00% | 300.000,00 € |

| Mecklenburg-Vorpommern | 6,00% | 300.000,00 € |

| Nedersaksen | 5,00% | 250.000,00 € |

| Noordrijn-Westfalen | 6,50% | 325.000,00 € |

| Rijnland-Palts | 5,00% | 250.000,00 € |

| Saarland | 6,50% | 325.000,00 € |

| Saksen | 3,50% | 175.000,00 € |

| Saksen-Anhalt | 5,00% | 250.000,00 € |

| Sleeswijk-Holstein | 6,50% | 325.000,00 € |

| Thüringen | 6,50% | 325.000,00 € |

Leestip: Hoeveel vierkante meter krijg ik in …?

Onroerend goed, appartement & huis in Duitsland. Klassiek of exotisch: welk onroerend goed is geschikt als investering? Het interview: Onroerend goed als investering. In onze stadsanalyse vindt u aanwijzingen voor de

Tip van de makelaar: U wilt een aankoopprijs om te vergelijken? Voordat u uw woning taxeert, gebruikt u apps van onroerend goed portals. Hier kunt u gewoon uw locatie volgen met GPS en de app zal u aankoopprijzen en vergelijkende aanbiedingen in uw omgeving tonen. De snelle manier om een eerste, ruwe schatting van uw eigendom te krijgen.

Prijs: huren, kopen, wonen

Huren, kopen, wonen. Hier vindt u nog meer informatie over bevolking, huurprijzen en koopprijzen in de afzonderlijke steden:

- Kopen en huren: Berlijn

- Kopen en huren: Düsseldorf

- Kopen en huren: Frankfurt

- Kopen en huren: Keulen

- Kopen en huren: Hamburg

- Kopen en huren: Hannover

- Kopen en huren: München

- Kopen en huren: Stuttgart

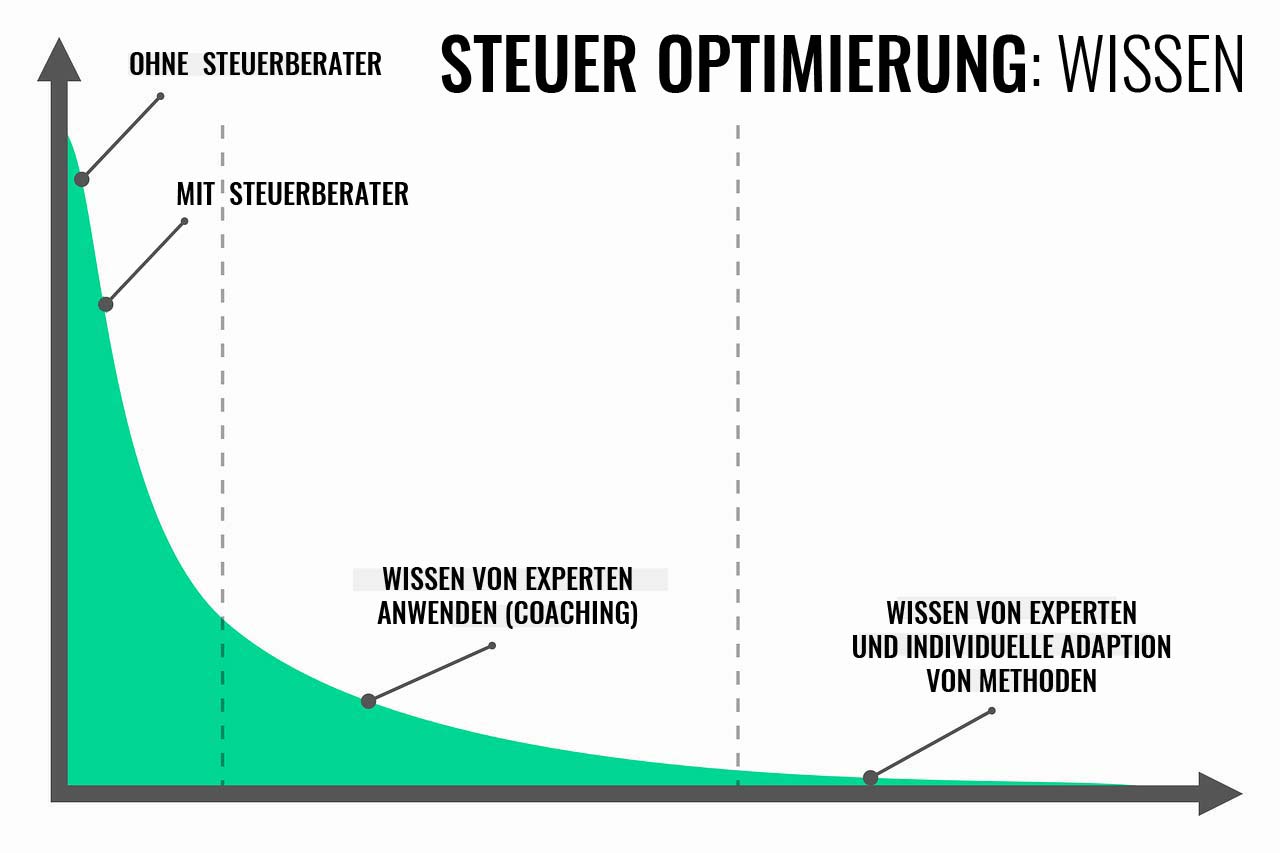

Fiscale optimalisering: procedure en kennisopbouw

Het onderwerp belastingen. Dit brengt ons rechtstreeks bij het onderwerp van het vermijden of optimaliseren van belastingen. Zelfs voor de aankoop van uw eerste woning is kennis over financiën en belastingen absoluut belangrijk. Inzicht in belastingen is belangrijk omdat het u in staat stelt belastingen om te zetten in privévermogen.

Hoe werkt het? Een voorbeeld voor investeerders in onroerend goed

In de vastgoedsector gaat het bijvoorbeeld om hefplatforms voor duplexparkeerplaatsen. Met andere woorden, hefplatforms waar je twee auto’s op één parkeerplaats krijgt, bijvoorbeeld. Deze hebben een kortere afschrijvingstermijn. Hier geldt de afschrijving wegens slijtage, verdeeld over de werkelijke gebruiksduur, aftrekbaar volgens de officiële lijsten van het Ministerie van Financiën. Uitzondering: uitgaven tot 800 euro – zonder BTW – kunnen onmiddellijk worden afgetrokken in het jaar van aankoop.

Natuurlijk krijgt u die kennis niet van uw belastingadviseur. Waarom zou u? Als hij of zij het wist, zou uw belastingadviseur zelf miljonair zijn.

Kennis opbouwen: procent voor procent omzetten in activa

In deze kleine, overdreven infographic kunt u zien hoe effectief uw kennis uw belastingdruk geleidelijk zal verlagen. Deze uiterst vereenvoudigde grafiek wil u duidelijk maken dat fiscale optimalisatie vooral betekent: financiële kennis opbouwen. Natuurlijk is het niet op alle gebieden zo “extreem” als in deze grafiek. Maar het is mogelijk op veel gebieden. Kijk maar naar het voorbeeld van de bijna

Lees hier meer over het onderwerp:

Fiscale optimalisatie Ervaring met fiscale coaching

Belastingen in Duitsland: Lijst

Vennootschapsbelasting (KSt), inkomstenbelasting (ESt), vermogenswinstbelasting (KapESt), omzetbelasting (USt), bedrijfsbelasting (GewSt) – wie betaalt wat? In dit overzicht van de verschillende soorten belastingen in Duitsland vindt u relevante belastingen voor u als individu en voor uw onderneming, afhankelijk van de

Belastingen: Lijst